では、コールオプション買いだけでは利益がでにくい

でも、コールオプション売りは証拠金が大きいので怖い

となれば、この2つの要素をとりいれればいいとおもいませんか?

それが、コールオプションの買いと売り、いわゆるデビッドスプレッドと言われるものです

では具体的にどのようなポジションなのか見ていきましょう。

まず、コールオプションの買い

現在の日経平均先物4月限29850 円に一番近いのは、コールオプション4月限29875円の価格は505円(50万5000円)となります。

これは、これから日経平均先物4月限がSQ確定日(4月9日)に

29875以上になると予想した場合に買うポジションになります

これを買った時点で、費用は505円(50万5000円)必要です

次に、500円上のコールオプション4月限30375を売るポジションは以下の通りです

285円(28万5000円)になります

上のコールオプション買いと同時にこのコールオプション売りを行うと

505円(50万5000円)- 285円(28万5000円)= 200円(22万円)となり

285円(28万5000円)が売った時点で支払われるので、費用が50万5000円から22万円に減ります

これは、うれしいことですね

505円のコールオプションを220円で買えたことになります

しかし、もちろんそんなうまい話だけではありません

安く買えたのには理由があります

本来、505円のコールオプション買いだけを持ってた場合

日経平均先物4月限が上がれば、利益は青天井になります

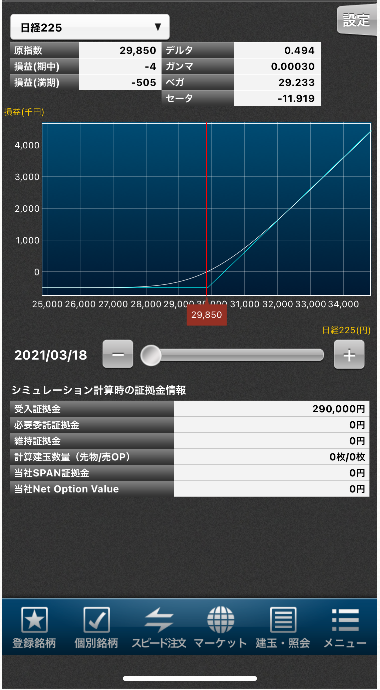

チャートにすると、このような感じになります

しかし、売りを追加することにより、利益が制限されることになり、

以下のような、チャートになります

上限が発生するのです

この場合の最大利益は28万円、最大損益は22万円になります

505 – 285 = 22 実質費用の22万円

29875円のコールオプション買いと30375のコールオプションの間は500円の差がありますので

本来全部もらえることができれば、50万の利益ですが、費用が22万円かかってますので、

50- 22= 28 28万円の最大利益になります

利益が損益より多い、損小利大なポジションですね

さらに、これの最大の利点は、必要証拠金が増えないということです。

コールオプションの買いは必要証拠金が増えることはないですが、

コールオプションの売りのみを持ってて、予想に反し、日経平均先物4月限が上がってしまうと

証拠金も青天井になります

しかし、買いと売りを混ぜ合わせることで、証拠金が増えなくなるのです

なぜなら、日経平均先物4月限が上がるリスクをコールオプションの買いで補っているからです

言い換えれば、コールオプションを買ったが、日経平均先物4月限が上がるかどうか不安なので、

コールオプションの売りを使って、かかる費用を22万円まで抑よう

さらに、予想に反して、日経平均先物4月限が下がった場合、

コールオプションの売りも減価するので利益となり、

コールオプションの買いが減価するのを補ってくれるということです。

いわゆる、ヘッジというもので

予想に反して日経平均先物4月限が下げた場合でも証拠金もあがらないし

コールオプション買いの価値が下がっていく時の損出も補えるということです

ただ、注意していただきたいのは、すべての損出を補えることは難しいということです

なぜなら、505円と285円のコールオプションでは下がったとしても

値段が大きい分、値下がり幅が505円のほうが比較的大きいからです。

ただ、単体でコールオプション505円買いだけと285円売りのヘッジがあるのでは全然違います

例えば、私の経験だと、予想に反して日経平均先物4月限が500円下がった場合でも

損切りした場合、約5万から10万円の損出になります

(これは売りと買いのコールオプションを決済するタイミングにより違ってきます)

ラッキーな時は、損出0なんてこともあります

さらに、今回は500円幅の29875円のコール買いと

30375のコール売りを選択しましたが、

それより幅の小さい250円間隔の、30125円のコール売りを選択すれば

リスクは軽減され、より損切時の損出は少なくなります。

なぜなら、30125円のコールオプションは30375円より価格が高いため

相場が下げた時の下落が29875円と30125円では似ているからです

ただ値幅が近い分、最大利益も半分と少なくなりますので、ご了承ください

ぜひこちらも参考にしてください

コメント