カレンダースプレッドというのは

近い限月(期近)を売り、遠い限月(期先)を買います

なぜこのようなことをするかというと

期近の売りが時間が経過するごとに減価していくので

これを利用して利益を出すという戦略です

ただ、ただ単にオプションを売るだけでは大きな証拠金がかかり

リスクが大きいので

それを期先を買うことにより買いと売りが対等になり証拠金がほぼ0になります

期先のほうが期近より満期まで時間がある分減価が緩やかです

この減価の差を利用して利益をだしてやろうというのがカレンダースプレッドです

最近良い成功例ができたので紹介します

今回はPUTのカレンダースプレッド

PUTならできるだけ日経平均が上昇したときに買うほうがいいのでは

と思いがちですが違います

実はIV(ボラティリティ)が上がったときに仕込むのが一番いいのです

特に期先の買いより期近の売りのほうのIVが上昇した時

なぜならIVが高い時というのはオプション価格が通常より高くなっており

それをできるだけ高く売れば有利になるからです

ちなみに以下を仕掛けたのは8月4日

日経平均が急落し、31600円前後まで下げたときです

この時にIVが急上昇し

8月限のIVは20前後、9月限のIVは17から18だったと思います

仕掛ける順番としてはまず買いが先です

9月限P32000を買います

そしてすぐに8月限P32000を売ります

ここでよくある失敗が

欲を出してP32000が高くなるまで売りを待つことです

できるだけ高く売ったほうが利益が高くなるからです

未来予測なんてだれもできません

数万円の利益のために数十万失うことになりかねませんので

できるだけすぐに8月限P32000売りを入れてください

あと重要なのは仕掛ける際は

SQ日10日前後にIVが高くなった時を狙うということです

時間経過による減価(セータ)により利益をねらう戦略なので

SQ日3日前とかだと、既にほとんど減価されており旨味がありません

そしてSQ数日前までとりあえず待ちます

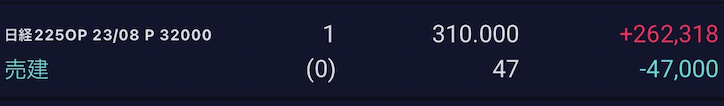

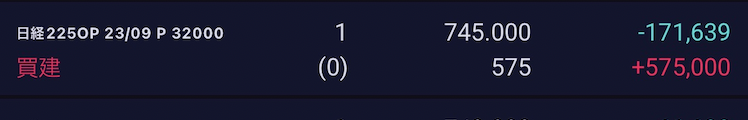

以下はSQ前日の状況です

ご覧の通り、9月限のP32000の減価が緩やかなため

8月限の減価の利益が上回っていることがわかると思います

この時は相場が持ち合いとなっており

IVは8月も9月も16から17前後とかなり落ち着いていました

実際以下の建玉はSQ日まで持ち越したので

8月限P32000が権利滅となったのでまるごと利益の310円、31万程度

SQ日の朝に決済した9月限が決済が少し遅れて

-16万程度だったので差し引き15万前後の利益

9月限決済の買いがいくらで利確できるかにより

利益も大きく変わってきますが

欲を出さずにすぐ利確するのをおすすめします

ここで満期日前に決済するかどうかはあなた次第です

満期日まで待って

SQ決済までもっていけば1つだけ利点があります

例えば上の例でいうと

8月限P32000の売りをそのままSQ決済したとします

実際8月限のSQ値は32013円だったので

この8月限P32000は権利滅となり

上記にあるように残りの47円がおまけで付いてくるということです

ただ注意点としては

SQ後に日経平均がどんどん上昇してしまったときです

今回も暫定SQ値決定後の朝9時からどんどん上昇しました

この時に残りの9月限P32000買いをすぐ決済してないと

かなりの損になってました

もちろん逆にSQ値決定後に暴落

なんてことになるとPUT買いは大幅な含み益

パチンコで言う確変になります

以前この確変でPUT3枚買いがあり日経平均が1000円ほどSQ直後に暴落して

その限月は360万程度の利益になったことがあります

いずれにせよ、その判断はあなた次第

私は欲をかかずにすぐに決済することをおすすめします

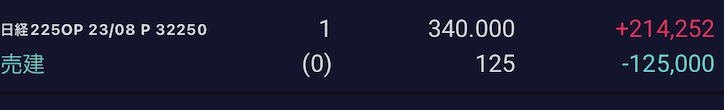

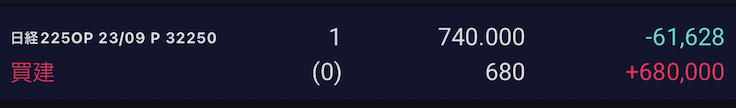

ちなみに、P32000を仕込んだ数日前にP32250のカレンダースプレッドも仕込んでおり

その前日の値がこちらになります

こちらの方が利益は大きいですね

8月限P32250売りは権利滅とならなかったのですが

9月限が朝少し日経平均が下がった時に760円でうまく決済できたので

8月限P32250売りは利益240円、24万前後となり

合計26万ほどの利益になってます

持ち越すとSQ後に確変や

SQ値次第により売りがまるまる手に入るなどの利点はありますが

上の例ですとSQ日先日に決済しても16万程度の利益はありますので

確実に利益を得たいならSQ前に利確することをおすすめします

この戦略の最大の利点としては

1.売りと買いが1対1なので証拠金がほぼかからない

2.持ち合い相場で時間が立つほど利益が出る

3.IVにもよるが日経平均が250円程度前後したぐらいなら損切りしても損は比較的少ない

最大のリスクとしては

1.暴落などで8月限のIVが9月限より大きくなってしまった時に決済が不利になる

2.ディープイン、ディープアウトになった時は9月限が決済しにくくなる

1の場合、決済した時に8月限の減価の利益より9月限の買いの利益が少なくなり

損切りになります(通常IVがおさまれば価格も収まるので、それまで待つかはご自身の判断です)

2の場合、一旦ディープインやディープアウトとなり

例えば上の例でいうと日経平均が

32000円から上下1000円離れた31000円や33000円とかになると

板がスカスカになり、決済しにくくなります

PUT買いを次月に持ち越して次月PUTを売ってデビッドスプレッドにする

もしくは31000円まで大きく下げた時に

9月限P32250買いを持ち越して8月限P32250売りをSQ決済して(損切り)

9月限先物ミニ31000円を10枚買い

9月限P32250買いと同じ価格の9月限C32250を売る事により

P32250円買いを決済しなくても

31000円で利確したのと同じにする(利益を囲い込む)技もありますが

慣れてない場合は難しいと思います

よって8月限のIVが上昇し続け9月限のIVとの差が開き続けるようなら

途中で損切りも検討してください

ただ、時間経過による売りの減価により助けられることが多いため

損切りしてもアットザ・マネーから大きく離れてないうちに損切りすれば

それほど損にはならないと思います

カレンダースプレッド、是非活用してみてください

👆少しでもいいと思われましたら、上のバナー応援クリックよろしくお願いします

オプション戦略のまとめ記事

ぜひこちらも参考にしてください

コメント